税務行政につきましては、平素から特段の御理解と御協力を賜り、厚く礼申し上げます。

国税庁では納税者の利便性の向上と現金管理等に伴う社会全体のコスト縮減のため、令和8年度までにキャッシュレス納付制合5を目標にキャッシュレス納付の利用拡大に取り組んでおります。

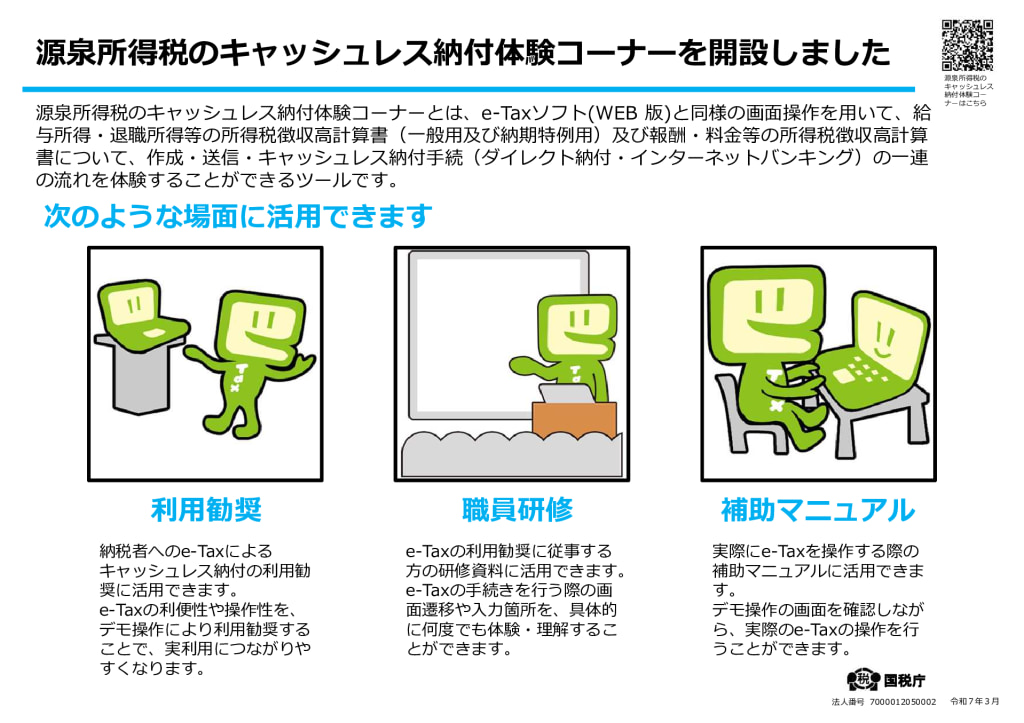

今般、現金納付の過半数を占める源泉所得税について、e-Tax(WEB 版)と同様の画面操作を用いて、所得税徴収高計算書の作成・送及び源泉所得税のキャッシュレス納付手続までの一連(e-Tax(Web版)へのログインから受信通知(納付完了通知)の確認)の流れを操作・体験することができる源泉所得税のキャッシュレス納付体験コーナー(以下「体験コーナー」といいます。)を国税庁ホームページに開設しました。

今後、体験コーナーを活用し、キャッシュレス納付の更なる利用拡大に向けて取り組んでまいりますので、理解と御協力のほどお願い申し上げます。

国税庁からのお知らせ

所得税の基礎控除の見直し等に関するお知らせ

平素から、税務行政に理解と御協力を賜り厚く御礼申し上げます。

令和7年度の税制改正により、「所得税の基礎控除及び給与所得控除の見直し」及び「特定親族特別控除の創設」(以下「本改正」といいます。)が行われ、令和7年12月に行う年末調整から適用されることとなりました。

国税庁ホームページ内に所得税の基礎控除の見直し等に関する特設サイト(以下「特設サイト」といいます。)を4月25日に開設し、本改正に関するパンフレットを掲載しています。

また、特設サイトには、今後、よくある質問(Q&A)などの情報を追加するなど随時更新することを予定しているところです。

詳しくは、下記バナーより特設サイトをご確認ください。

申告書等の控えへの収受日付印の押なつの見直しについて

平素から、税務行政に御理解と御協力を賜り厚く御礼申し上げます。

税務署等国税当局では、税務行政のデジタル化における手続の見直しの一環として、令和7年1月から、申告書等の控え用の書面への収受日付印の押なつを行わないこととしております。

本件に関する詳細については、令和6年1月から国税庁HPに掲載するなどの方法により周知・広報しておりますが、令和6年11月22日付で国税庁HPに掲載している「申告書等の控えへの収受日付印の押なつの見直しに関するQ&A」を更新いたしますので、御参照ください。

国税庁「確定申告特集ページ」へのリンクについて

令和6年分確定申告期における閉庁日対応について

高知税務署では、令和5年分確定申告期におきましても、下記のとおり閉庁日対応を実施することとしました。

1.閉庁日対応を実施する日

令和7年3月2日(日)

また、確定申告電話相談センターについては、令和7年3月2日(日)に実施

2.対応業務

確定申告書用紙の配付、申告相談、確定申告書の収受及び納付相談

※電話相談については、基本的に確定申告電話相談センターで対応

令和6年分の所得税の確定申告及び事業者のデジタル化促進に関するご案内

国税庁ではe-Taxについて、利便性の向上を図ることにより、一層の推進に取り組んでいます。事業者が給与所得の源泉徴収票情報を税務署にオンライン提出している場合、令和5年分確定申告から、従業員がe-Taxで確定申告する際に、マイナポータル連携により給与情報が自動入力されるようになっています。また、Android端末では、令和7年1月からスマホ用電子証明書がe-Taxで利用可能となり、マイナンバーカードをスマートフォンで読み取らなくても申告書の作成・e-Tax送信が可能となる予定で、さらに利便性が向上します。

① 給与所得の源泉徴収票のオンライン提出について

事業者の方が税務署にオンライン(e-Tax 等)で提出した給与所得の源泉徴収票の情報(税務署への提出義務がない500万円以下の給与所得の源泉徴収票の情報を含みます。)が、従業員の方の令和5年分の確定申告から、マイナポータル連携による自動入力の対象に追加されました。従業員の方が確定申告において、この給与所得の源泉徴収票の情報の自動入力を利用するためには、事業者の方から給与所得の源泉徴収票をオンラインで提出していただく必要があります。

※従業員の方がマイナポータル連携による自動入力を利用するためには、事業者の方が、従業員の方のマイナンバー、氏名(カナを含みます。)、住所、生年月日等を正しく入力し、税務署にオンラインで給与所得の源泉徴収票を提出いただく必要があります。

「給与所得の源泉徴収票をe-Taxで提出すると、従業員の方の確定申告が更に簡単に!!」

②自宅からのマイナンバーカードを利用したe-Taxによる確定申告について

確定申告をする際には、スマートフォンやパソコンを使って、ご自宅等から国税庁ホームページの「確定申告書等作成コーナー」を利用することができます。「確定申告書等作成コーナー」では 画面に表示される案内に沿って金額等を入力するだけで、所得税の申告書の作成が可能となっており、作成した申告書をそのままe-Taxにより送信できます。

e-Taxを利用した確定申告は、マイナポータル連携を活用した給与所得の源泉徴収票の情報や各種控除証明書等のデータの自動入力が可能となるほか、令和7年1月から、Android端末を対象にスマホ用電子証明書がe-Taxで利用可能となる予定(iOS端末については、翌年分に向け順次対応予定です。)であり、マイナンバーカードをスマートフォンで読み取らなくても、申告書の作成・e-Tax送信が可能になり、利便性がさらに向上しています。

「確定申告はマイナンバーカードでe-Tax(従業員向け周知用)」

「源泉徴収票の情報がマイナポータル連携で自動入力されます!」

③ 事業者のデジタル化促進について

事業者のデジタル化を進めることは政府全体として取り組む重要な課題の一つとされており、関係省庁等において、事業者のデジタル化促進 に取り組んでおります。取引・会計・税務といった事業者の一連の業務をデジタル化することにより、事業者の 経営の効率化・高度化や生産性の向上が期待されることから、関係省庁等が連携して、まずは、事業者に各種クラウドツールの活用やデジタルインボイスの導入を促進するとともに、中長期的には、取引から会計、税務申告・納税に至るまでの一連の業務プロセスについて一貫したデジタル化ができる環境の 整備を目指すこととされております。そのため、国税庁において、デジタルインボイスや AI-OCR等の導入によるデジタル化のメリットを訴求するリーフレットや動画等の広報素材を作成し、事業者のデジタル化を支援する施策の周知・広報を行っているところです。

事業者のデジタル化促進に関するリーフレット・動画等一覧

定額減税の源泉徴収税額からの控除に関するお知らせ

平素から、税務行政に御理解と御協力を賜り厚く御礼申し上げます。

今般、閣議決定された「令和6年度税制改正の大綱(令和5年12月22日閣議決定)」においては、令和6年分の所得税について定額による所得税額の特別控除(以下、「定額減税」といいます)を実施することとされており、今後、関係する税制改正法案が成立した場合には、令和6年6月から定額減税が実施されることとなります。

なお、同大綱においては、「源泉徴収義務者が早期に準備できるよう、財務省・国税庁は、法案の国会提出前であっても、制度の詳細についてできる限り早急に公表する」とされております。

国税庁では、国税庁ホームページ内に定額減税に関する特設サイト(以下、「特設サイト」といいます)を開設し、制度周知用のパンフレット等を掲載(掲載情報は随時更新)しているところです。詳しくは、以下のバナーからご確認ください。

インボイス制度(適格請求書等保存方式)について

平素から税務行政にご理解とご協力を賜り、誠にありがとうございます。

本年10 月1日から消費税のインボイス制度(適格請求書等保存方式)が開始され、事業者の方々におかれては実務上において様々なご対応をいただいていることと存じます。

インボイス制度の円滑な定着に向けて、以下の通り、事業者から多く寄せられるご質問の公表や相談窓口一覧の更新等を行っております。

【国税庁 インボイス制度開始後において特にご留意いただきたい事項(令和5年11 月)】

令和5年分確定申告期における閉庁日対応について

高知税務署では、令和5年分確定申告期におきましても、下記のとおり閉庁日対応を実施することとしました。

1.閉庁日対応を実施する日

令和6年2月25日(日)

ただし、確定申告電話相談センターについては、令和6年2月18 日(日)及び令和6年2月25 日(日)に実施

2.対応業務

確定申告書用紙の配付、申告相談、確定申告書の収受及び納付相談

※電話相談については、基本的に確定申告電話相談センターで対応

電子帳簿保存法について

平素より、税務行政につきまして深い御理解と多大な御協力を賜りまして、厚く御礼申し上げます。

電子帳簿等保存制度については、令和5年度税制改正において見直しが行われ、「優良な電子帳簿」に係る過少申告加算税の軽減措置については、訂正削除履歴の機能等を備えるべき帳簿の範囲が見直され、電子取引データ保存については、新たな猶予措置が整備されました。

電子帳簿保存法に関する資料等について、令和5年度税制改正の内容等を踏まえた改訂をいたしましたので、以下の【改訂資料一覧】をご確認ください。

また、優良な電子帳簿及び過少申告加算税の軽減措置に関する認知度等を調査するため、会員の皆様へアンケートを実施することについて、ご協力をお願い申し上げます。

なお、御回答いただいたアンケート内容につきましては、個社の回答内容が特定されないよう細心の注意を払う前提の下、電子帳簿等保存制度への対応状況等のトレンドを分析する資料の素材として用いるなど、当庁内での施策検討の参考とさせていただく可能性があることをあらかじめ御了承いただき、その実施に御協力をお願い申し上げます。

【改訂資料一覧】

① 制度のパンフレット等(○令和6年1月1日からの取扱いに関するもの)

・電子取引データの保存方法をご確認ください【令和6年1月以降用】(令和5年7月)

・はじめませんか、帳簿・書類のデータ保存(電子帳簿等保存)【令和6年1月以降用】(令和5年7月)

・はじめませんか、書類のスキャナ保存【令和6年1月以降用】(令和5年7月)

③ 令和5年度改正 電子帳簿保存法 Youtube 動画「国税庁動画チャンネル」(令和5年8月更新)掲載資料

④ システム導入が難しくても大丈夫!! 令和6年1月からの電子取引データの保存方法(令和5年11 月)

国税相談専用ダイヤルの導入について

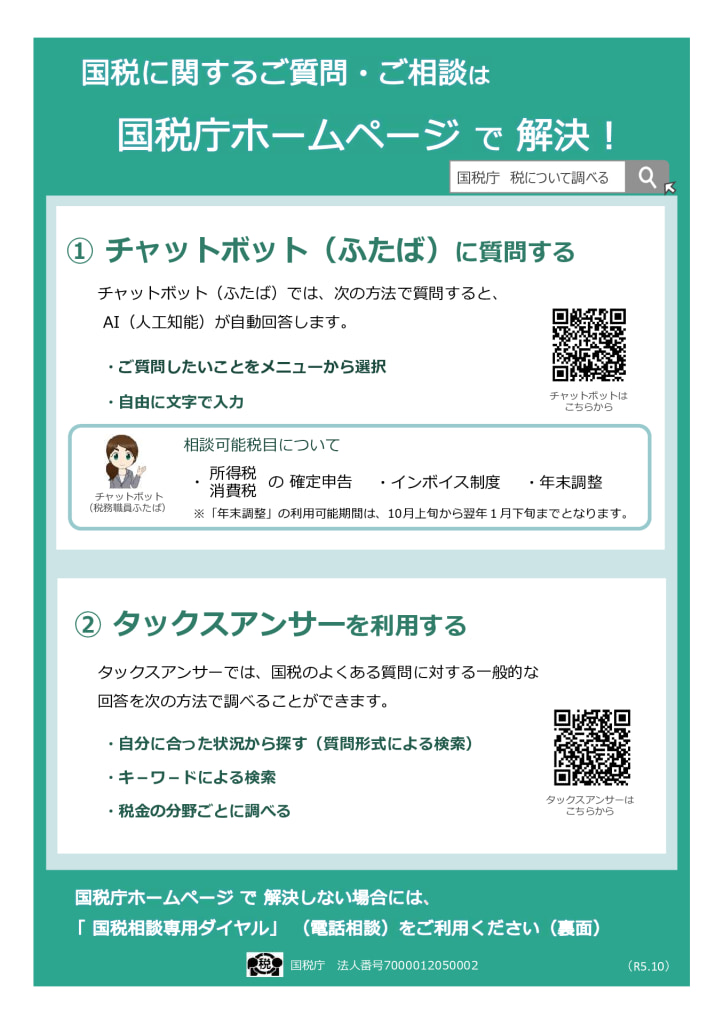

国税に関する電話相談については、令和5年11月から、全国一律の電話番号で「電話相談センター」に直接つながる「国税相談専用ダイヤル」を導入しました。

従来、「電話相談センター」をご利用いただく場合、税務署に架電し、音声ガイダンスに従い「1」番(電話相談センター)を選択する必要がありましたが、新たに設ける「国税相談専用ダイヤル」に架電していただきますと、この選択が無くなり、相談する税目の選択のみで「電話相談センター」につながるようになります(下のリーフレット参照)。

なお、国税に関するご質問やご相談については、国税庁ホームページのチャットボットやタックスアンサーも充実を図っておりますので、こちらも引き続きご利用いただきますよう、よろしくお願いいたします。

※画像をクリック・タップすると全体が表示されます。

インボイス制度に関する相談窓口一覧表について

インボイス制度の登録申請に関する留意事項等の周知

確定申告期以降、インボイス登録センターには、事業者の方から

・登録通知が届かないが、いつ届くのかといったお問合わせ

・登録通知書を再発行してほしい、といったご要望

が非常に増えております。

会員の皆様におかれましては、通知書の紛失リスクのないe-Taxでの申請・受領をお願いするとともに、以下につきましてご留意いただきますようお願いいたします。

①申請から登録通知を受けるまでには一定の期間(※)を要すること

※平均的な処理期間は国税庁HP「インボイス制度特設サイト」に掲載しております→こちら

②平均的な処理期間を徒過しても登録通知が届かず、登録状況のお問合わせをされる場合には、申請時期、申請方法(例:e-Taxで申請した、登録センターに郵送した)などの情報を事前にご用意いただいた上でお問合せいただきたいこと

③書面での通知を希望された場合には、原則として通知書の再発行はできないこと(やむを得ない事情により再発行する際には、新規申請と同様の処理期間が必要となります)

業務センターへの郵送等に関するお願いについて

国税庁では、令和3年7月から、専担部署(業務センター)で複数の税務署の内部事務を集約する「内部事務のセンター化」を進めており、令和8年の全書実施へ向けて。対象となる税務署(以下、「対象署」といいます)を順次拡大しております。

センター化の対象署については、申告書や申告書等は業務センターで処理することとしており、そのため、納税者や税理士の皆様には、書面を送付する際には、業務センターに郵送していただくようお願いしております。

高知県においては、高知税務署・須崎税務署・中村税務署・伊野税務署が対象署となっており、高松国税局業務センター高知分室(高知市栄田町2-2-10 高知よさこい咲都合同庁舎高松国税局業務センター高知分室)が郵送先となっております。詳しくは、こちらをご覧ください。

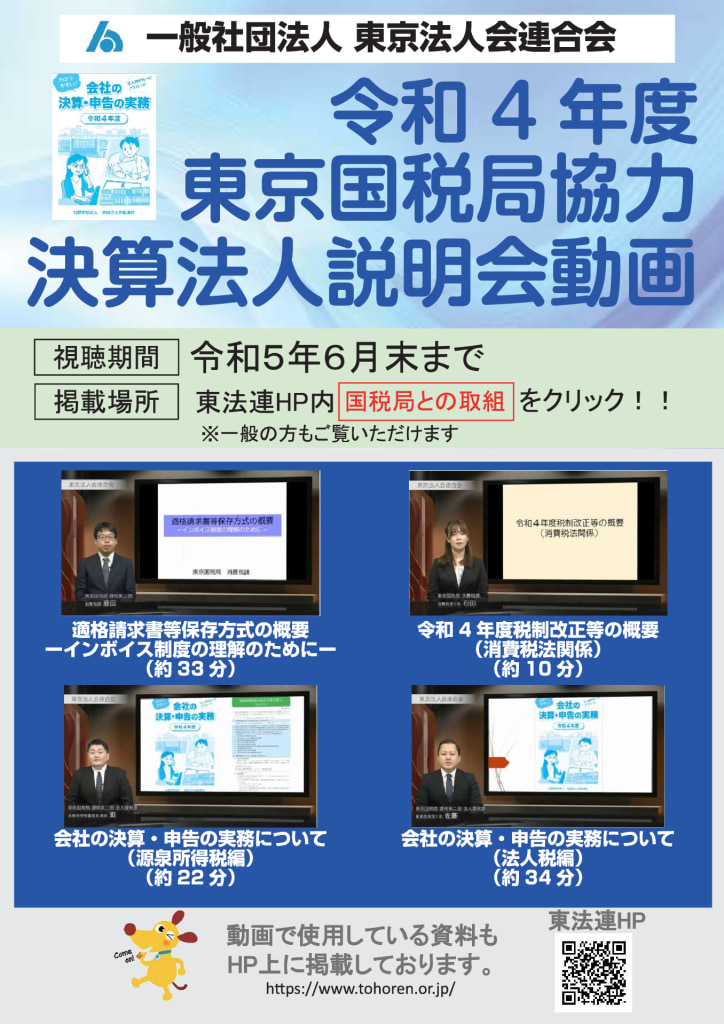

東京国税局協力 「決算法人説明会研修動画(東法連作成)」等のご案内について

一般社団法人東京法人会連合会が、公益財団法人全国法人会総連合作成テキスト「会社の決算・申告の実務(令和4年度版)」を基に、東京国税局の協力により令和4年11月に作成した決算法人説明会研修動画等を公開しました。

お好きな時間に視聴できる無料の研修動画となっておりますので、制度の理解にお役立てください。

1. 内容

①「適格請求書等保存方式の概要-インボイス制度の理解のために-」……約33分

講師:東京国税局課税第二部消費税課 藤田国税実査官

②「令和4年度税制改正等の概要(消費税法関係)」……約10分

講師:東京国税局消費税課 消費税第1係 石田国税実査官

③「会社の決算・申告の実務について(源泉所得税編)」……約22分

講師:東京国税局課税第二部法人課税課 源泉所得税審査指導係 泊国税実査官

④「会社の決算・申告の実務について(法人税編)」……約34分

講師:東京国税局課税第二部法人課税課 審査指導第1係 佐藤国税実査官

2.視聴期間

令和5年6月末まで

3.視聴方法

「動画・資料はこちら」(東法連HP)にリンクしていただくとご視聴いただけます。

なお、ご視聴の際は、全法連作成の「会社の決算・申告の実務(令和4年度)」、及び各動画に対応した資料をご用意いただきますと、より効果的です。適宜、東法連HP掲載の資料を印刷、またはダウンロードしてご活用下さい。

キャッシュレス納付の利用についてご案内

国税庁では、納税者利便の向上と現金管理等に伴う社会全体のコストを縮減するため、令和7(2025)年度までにキャッシュレス納付割合を4割とすることを目指し、キャッシュレス納付の利用拡大に取り組んでおります。

このキャッシュレス納付には、ダイレクト納付(e-Taxによる口座振替)やインターネットバンキングといった電子納税、振替納税、クレジットカード納付があります。

新型コロナウイルス感染症の拡大防止の観点からも、非対面の納付手続であるキャッシュレス納付は有効な手段です。できる限り多くの方にキャッシュレス納付のメリットを知っていただき、ご協力をお願いしております。

特に、ダイレクト納付は、e-Taxで申告をした後に簡単な操作で事前に届け出た預貯金口座からの引落しにより納付でき、源泉所得税を毎月納付している方に便利です。

また、令和4年12月から、決済専用Webサイト(スマートフォン専用)において、スマホアプリ(○○Pay等)を使用することにより納付可能となります。

詳しくは以下のリンクをご覧ください。

年末調整手続きの電子化の促進についてご案内

国税庁では、年末調整の一連の手続をデータ処理することにより、勤務先・従業員双方の年末調整に係る事務負担の軽減が期待されることから、年末調整手続の電子化を推進しており、「年末調整控除申告書作成用ソフトウエア」(従業員が年末調整申告書を作成するソフトウエア。以下「年調ソフト」といいます。)の無償提供、マイナポータル連携(保険料控除証明書等をマイナポータル経由で電子データとして一括入手し、各種申告書に自動入力できる仕組み)の導入を行っているところです。

また、この年末調整手続の電子化については、国税庁ホームページ内に「年末調整手続の電子化に向けた取組について」ページを設け、電子化の導入方法や年調ソフトの使用方法に関する解説動画を掲載しています。

詳しくは以下のリンクをご覧ください。

自宅からのe-Taxを利用した申告について

国税庁ホームページの確定申告書等作成コーナーでは、これから初めて申告される方々でも、画面に表示される案内に沿って入力等を行っていただけばe-Taxを利用した申告を行うことが可能となっております。

特に、マイナンバーカードを活用することで、マイナポータル連携(各種控除証明書等の発行主体からの情報連携による自動入力)やメッセージボックスへ格納された情報の閲覧(税務署からのお知らせや申告に必要な情報等の閲覧)など、より利便性を享受していただけるものとなっております。

詳しくは以下のリンクをご覧ください。

令和4年分確定申告期における閉庁日対応について

高知税務署では、令和4年分確定申告期におきましても、下記のとおり閉庁日対応を実施することとしました。

1.閉庁日対応を実施する日

令和5年2月19日(日)及び2月26日(日)

2.対応業務

確定申告書用紙の配付、申告相談、各位亭申告書の収受及び納付相談

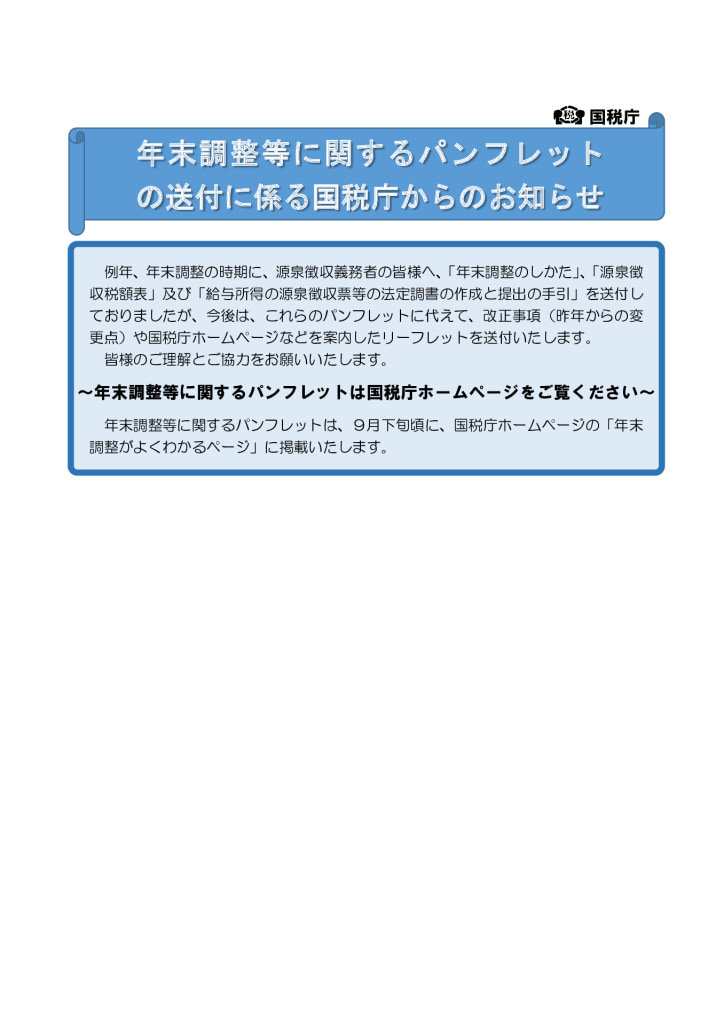

年末調整等に関するパンフレットに代えたリーフレットの送付について

令和4年分年末調整より、次のパンフレット

・ 年末調整のしかた

・ 源泉領収税額表

に代えて、国税庁ホームページや年末調整手続きの概要を案内したリーフレット「令和4年分年末調整についてのお知らせ」を送付いたします。

これらのパンフレットは、国税庁ホームページの「年末調整がよくわかるページ」に掲載しておりますので、そちらをご確認ください。

皆様の理解とご協力をお願いいたします。

※令和5年分の「源泉領収税額表」の税額については、令和4年分から変更はありません。

※高知法人会の「【11月7日(月)午前の部】令和4年度年末調整のしかた」「【11月7日(月)午後の部】令和4年度年末調整のしかた」において、当日の参加者に限り「年末調整のしかた」と「給与所得の源泉徴収票等の法定調書の作成と提出の手引」を配布いたします。

適格請求書発行事業者の登録申請書の変更について

本年9月20日(火)より、e-Taxにおいて令和4年度税制改正内容を反映した「適格請求書発行事業者の登録申請書」(以下、「新様式」といいます。)の提出が可能となっていますが、引き続き、令和4年度税制改正反映前の「適格請求書発行事業者の登録申請書」(以下、「旧様式」といいます。)にて提出されている方が多く見受けられます。

新様式と旧様式では、記載項目に違いがあることから、旧様式にてご提出いただいた場合には、当庁から記載内容の確認など申請者様への追加的なご対応をお願いしている場合がございます。

また、10月11日(火)以降は、e-Taxにおける旧様式の提出はできなくなります。

〇新様式による登録申請書の提出のお願い

本年9月20日(火)より、e-Taxにおいて新様式の提出が可能となっています。

今後、登録申請書を提出される場合には、新様式をご利用くださいますようお願いいたします。

また、e-Taxにおける旧様式の提出については、10月11日(火)8時30分以降受け付けできなくなりますので、ご注意願います。

《ご参考》

〇登録申請書の処理期間について

最新の登録申請書の処理期間については、「国税庁適格請求書発行事業者公表サイト」のトップページからご確認いただけます。

9月30日時点においては、e-Tax提出の場合は約3週間、書面提出の場合は約1か月半の処理期間を要しております。

「電子帳簿保存法」の改正と特設サイトの開設についてのご案内

帳簿書類について、一定の要件を満たした上で電子取引情報の電子データによる保存義務等を定めた「電子帳簿保存法」の改正等が行われました。(令和4年1月1日施行)メールでの請求書のやりとり等も「電子取引」に含まれるため、多くの事業者様に関わる同法ですが、令和6年1月1日からは保存要件にしたがって、電子取引について電子データの保存を行う必要があります。

国税庁はこのほど、「電子帳簿等保存制度特設サイト」を開設しました。同サイトでは、「電子取引」「電子帳簿・電子書類」「スキャナ保存」の制度別にページが設けられており、パンフレットや動画、法令等の情報が掲載されています。

詳しくは、特設サイトをご確認ください。

猶予相談窓口に関するお知らせ

国税庁におきましては、新型コロナウイルス感染症の影響を受け、資金繰りが悪化するなどして納税が難しい方から、電話により納税の猶予等に関する質問や相談を受け付けるため、令和2年4月に「国税局猶予相談センター」を開設し、以来、多くの相談をいただいてまいりましたが、「国税局猶予相談センター」で行っている電話相談業務については、より丁寧に、納税者の皆さまの実情に即して対応するため、7月1日(金)以降は、税務署で対応いたします。

「法人番号の利活用」リーフレットが新しくなりました。

年末調整等に関するパンフレットの送付に係る国税庁からのお知らせ

インボイス制度に係る事業者の登録申請に関するお知らせ及び協力依頼

インボイス制度については、適格請求書発行事業者の登録申請の受付を開始しており、既に多くの事業者の方が登録申請をされています。インボイス制度開始に向けた準備作業をスムーズに進めていただくためにも、登録を予定されている事業者の皆様については、早期の登録申請をお勧めしております。

会員の皆様に登録申請をご検討いただきやすいよう、リーフレットをご用意しましたので、是非ご活用ください(別添1「知っていますか?インボイス制度」)。

補助金等については、中小企業庁HP にインボイス制度への対応を支援するための補助金についての資料(別添2「生産性向上に取り組む皆様へ」)が公表されております。

また、公正取引委員会等のHP において、インボイス制度に関して免税事業者及びその取引先の対応に関する考え方を明らかにしたQ&A が公表されております(別添3「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」)。

インボイスの登録申請をご検討いただく際には、これらの情報も参考としていただきますようよろしくお願いいたします。

国税庁からのお知らせ【(公財)全国法人会総連合ホームページより】

|

|

国税庁「確定申告特集ページ」が開設されました

国税庁のホームページに、「確定申告特集ページ」が開設されました。

開設日:令和3年1月4日(月)

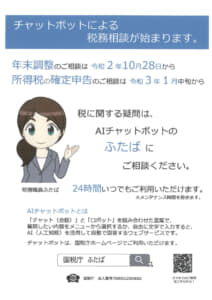

チャットボットによる税務相談がはじまります。

税務署からのお知らせ

税務署では、面接相談の事前予約制を実施しております。

電話での回答が困難な相談内容(具体的に書類や、事実関係を確認する必要がある場合など)については、電話等で所轄の税務署に事前に相談日時を予約してください。

なお、制度や法令等の解釈・適用についての一般的な相談については、添付のリーフレットに記載されております、Step 2において、「1」を選択することで、電話相談センターへの相談が可能です。